ETF – Quỹ hoán đổi danh mục là hình thức đầu tư mô phỏng các chỉ số cụ thể đang là một xu hướng đầu tư phát triển mạnh mẽ và dần thay thế cách đầu tư truyền thống của nhà đầu tư vào một cổ phiếu hoặc quỹ thông thường.

ETFs – quỹ hoán đổi danh mục là một xu hướng đầu tư đang phát triển mạnh mẽ dần thay thế cách đầu tư truyền thống của nhà đầu tư vào một cổ phiếu hoặc quỹ thông thường. Với mục đích chính của ETFs là mô phỏng theo một chỉ số cổ phiếu, trái phiếu, hàng hóa hoặc một loại tài sản nhất định.

Lần đầu tiên ra mắt công chúng vào năm 1993 tại Mỹ mô phỏng theo chỉ số S&P 500 Depository Receipt (SPDR), sau 27 năm, tổng tài sản được đầu tư vào các quỹ ETF trên toàn thế giới đã đạt mốc 6,5 ngàn tỷ USD (số liệu tháng 12 năm 2019).

Vậy, hãy cùng Vnrebates tìm hiểu kỹ càng về quỹ ETF cũng như kinh nghiệm đầu tư vào quỹ ETF trong bài viết dưới đây.

1. ETF là gì?

ETF (Exchange Traded Fund) được biết với những cái tên như chứng chỉ quỹ ETF, danh mục ETF hay quỹ hoán đổi danh mục là một hình thức quỹ đầu tư tập thể mà cổ phiếu của nó được mua bán trên hầu hết các sàn giao dịch chứng khoán lớn trên thế giới.

Quỹ ETF có thể là phỏng theo danh mục cổ phiếu của 1 quốc gia như Mỹ (S&P 500), hay Việt Nam (VN30), hay một nhóm ngành cụ thể như Bất động sản, hàng hóa, dầu mỏ, ngoại tệ, vàng, hay rổ tài sản nào đó.

Ngoài ra, quỹ ETF quốc tế có thể mô phỏng chứng khoán toàn thế giới, hay chỉ là nhóm chỉ số dành cho thị trường phát triển, thị trường mới nổi, hay thị trường cận biên.

Dưới đây là một số quỹ ETF nổi tiếng nhất trên thị trường chứng khoán thế giới:

- iShares S&P 500 Growth ETF, quỹ ETF chứa các cổ phiếu từ chỉ số S&P 500

- iShares Silver Trust ETF, quỹ ETFs phản ánh và theo dõi tỷ giá bạc

- VanEck Vectors Gold Miners ETF, danh mục ETF chứa cổ phiếu của các công ty khai thác vàng

- iShares PHLX Semiconductor ETF, quỹ ETF theo dõi chứng khoán Mỹ trong ngành công nghiệp bán dẫn

- Energy Sector SPDR Fund ETF, chứng chỉ quỹ ETF theo dõi các công ty trong ngành năng lượng

Ngoài ra còn nhiều danh mục ETF khác để trader đầu tư như trái phiếu, tiền tệ và các thị trường mới như công nghệ sinh học, trí tuệ nhân tạo…

Quỹ ETF VFM (Mã: E1VFVN30) mô phỏng theo chỉ VN30

1.1. Lịch sử ra đời và phát triển của quỹ ETF

Theo Gary Gastineau, tác giả của “The Exchange-Traded Funds Manual,” ý tưởng về Quỹ ETF xuất hiện lần đầu tiên vào năm 1989 với Index Participation Shares mô phỏng theo chỉ số S&P 500. Dù được khá nhiều nhà đầu tư quan tâm nhưng một tòa án liên bang ở Chicago phán quyết rằng quỹ hoạt động giống như các hợp đồng tương lai, ngay cả khi chúng được ký quỹ và được thế chấp như một chứng khoán.

Năm 1990, quỹ mô phỏng chỉ số đầu tiên trên thế giới ra đời ở Canada: Quỹ Toronto Index Participation Fund. Quỹ này mô phỏng chỉ số TSE-35 (Mô phỏng chỉ số của 35 công ty có vốn hóa lớn ở Canada), sau này là TSE-100.

Năm 1993, Quỹ ETF mô phỏng theo chỉ số S&P500 ra đời ở Mỹ khi Nathan Most và Steven Bloom phát triển chỉ số Biên nhận ký thác Standard & Poor’s (Standard & Poor’s Depositary Receipts – SPY). Đó là quỹ SPDR S&P500 – quỹ ETF lâu đời và thuộc hàng lớn nhất thế giới.

Năm 1996, iShares ra đời và cung cấp danh mục ETF trên nhiều chỉ số chứng khoán châu Âu, châu Á và Mỹ. iShares là quỹ đầu tư ETF lớn nhất thế giới, với hơn 300 lựa chọn cho trader và nhà đầu tư. Sự xuất hiện của nó tạo ra hiệu ứng domino liên quan tới các danh mục ETFs mới có thể giao dịch và có thể truy cập.

Sự thành công của các quỹ hoán đổi danh mục khiến thị trường phải tạo ra một quỹ ETFs dành cho vàng vào năm 2004 với tên gọi là Gold SPDR (GLD).

Năm 1999 & Năm 2001, Quỹ ETF lần lượt xuất hiện ở Châu Á (1999) và Châu Âu (2001)

Năm 2002, quỹ ETF về trái phiếu đầu tiên xuất hiện, để mô phỏng về thị trường trái phiếu. Tổng số lượng quỹ ETF có trên toàn thế giới là 246 quỹ ETF.

Năm 2007 là năm đánh dấu sự phát triển vượt bậc của quỹ ETF, riêng ở Mỹ đã có 269 quỹ ETF mô phỏng các chỉ số khác nhau đã được giới thiệu ra công chúng.

Năm 2009, có 1000 quỹ ETF hoạt động trên toàn nước Mỹ.

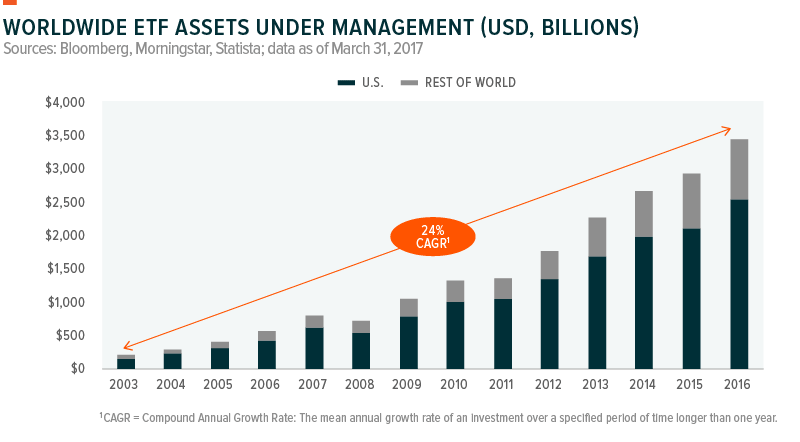

Năm 2010 với tổng tài sản dưới quyền quản lý của các quỹ ETF đạt mức 1000 tỷ USD.

Năm 2012 có 81 quỹ ETF được thanh lý & đóng cửa.

Năm 2016, số lượng quỹ ETF đóng cửa đạt con số kỷ lục mới (128 quỹ ETF đóng cửa).

Năm 2019, hiện tổng số tài sản của quỹ ETF đã 6.5 nghìn tỷ USD (tuy nhiên hiện tại số tài sản được nắm giữ bởi quỹ ETF chỉ bằng tầm 1/3 so với các quỹ chủ động).

Ngày nay có khoảng gần 3 tỷ đô la được giao dịch trên thị trường ETF mỗi ngày, khiến nó trở thành một trong những thị trường có tính thanh khoản cao cạnh tranh với thị trường Forex.

Tổng số tài sản của quỹ ETF được quản lý từ năm 2003-2016 (đơn vị tỷ USD)

1.2 Đặc điểm của quỹ ETFs

Quỹ ETF là một hình thức đầu tư thụ động (Passive investing), nó không đánh giá cổ phiếu này tốt hay xấu, xu hướng tăng hay không mà chỉ đơn giản là đáp ứng những tiêu chí cơ bản như dễ mua dễ bán.

Cũng giống như cổ phiếu, quỹ đầu tư ETF được niêm yết trên sàn giao dịch chứng khoán và trader có thể mua và bán ETFs trong thời gian sở giao dịch mở cửa. ETF cũng có mã chứng khoán và giá của nó được hiển thị theo thời gian thực.

Quỹ ETF và cổ phiếu khác nhau ở chỗ số lượng cổ phiếu nằm trong quỹ ETF có thể thay đổi hàng ngày vì sự xuất hiện thường xuyên của các cổ phiếu mới và các cổ phiếu hiện tại được mua lại.

Về cơ bản, giá ETF tương đồng với giá tài sản cơ sở, được tính dựa trên khả năng phát hành và mua lại cổ phiếu của quỹ ETF. Tuy ETFs được tạo ra cho các nhà đầu tư đơn lẻ, nhưng các tổ chức đầu tư vẫn có thể duy trì tính thanh khoản và theo dõi tình trạng của quỹ ETF bằng cách mua và bán cổ phiếu mới phát hành.

Vì giá trị của ETF có chênh lệch với giá trị của tài sản cơ sở, nên các tổ chức đầu tư thường phát hành và bán một số cổ phiếu mới để dùng hệ thống arbitrage kéo giá ETF về gần giá tài sản cơ sở hơn.

1.3 Các loại hình ETF

- ETF mô phỏng chỉ số cổ phiếu (gọi là ETF Equity, mô phỏng chỉ số cổ phiếu thoe mức vốn hóa, theo ngành hoặc theo khu vực địa lý)

- ETF mô phỏng chỉ số các công cụ nợ (gọi là ETF Fixed Income, mô phỏng chỉ số trái phiếu chính phủ)

- ETF mô phỏng chỉ số hàng hóa (gọi là ETF Commodity, mô phỏng chỉ số vàng, nông sản),

- ETF chỉ số tiền tệ (gọi là ETF Currency, mô phỏng chỉ số đồng tiền của các nước đã phát triển)

1.4 Sự khác biệt giữa quỹ ETF với quỹ tương hỗ (Mutual Funds) và Quỹ đầu tư

ETF có cách thức tiếp nhận đầu tư hơi khác so với các quỹ tương hỗ và quỹ đầu tư đóng. Thay vì việc người quản lý quỹ phải làm việc trực tiếp với các cổ đông, các tổ chức đầu tư sẽ tự mình tạo lập một danh mục đầu tư bao gồm các cổ phiếu giống như danh mục đầu tư của ETF và đem cho quỹ này vay.

Sau đó danh mục đầu tư của quỹ sẽ được cộng thêm phần cổ phiếu này và tổ chức đầu tư kia sẽ nhận được một số lượng cổ phiếu tương ứng. Việc tạo lập thêm cổ phiếu mới thường chỉ tiến hành với số lượng đủ lớn để tạo thành 1 đơn vị đầu tư, thường là 50,000 cổ phiếu.

Điểm khác biệt chính giữa quỹ ETFs và các quỹ đầu tư bao gồm:

- Quỹ đầu tư huy động vốn từ nhiều nhà đầu tư khác nhau và được ủy nhiệm cho các công ty hoặc nhà quản lý quỹ chuyên nghiệp. Trong khi đó, quỹ ETFs được mua và bán trực tiếp trên thị trường chứng khoán như cổ phiếu.

- Quỹ đầu tư thường cố gắng đem lại lợi nhuận cao hơn chỉ số chứng khoán, còn quỹ ETFs chỉ muốn đem lại lợi nhuận tương đương với chỉ số chứng khoán mà chúng mô phỏng.

- Quỹ đầu tư nói chung phù hợp với cả nhà đầu tư chủ động và thụ động, còn quỹ ETF chỉ phù hợp với nhà đầu tư thụ động.

Các quỹ ETF thường tỏ ra ưu việt hơn các quỹ đầu tư mở vì cấu trúc của ETF khiến cho nó trở thành một hình thức đầu tư chỉ số chứng khoán với mức phân tán rủi ro tốt, chi phí thấp. Điều này đã thu hút các nhà đầu tư tổ chức cũng như cá nhân đầu tư vào ETF để nắm giữ lâu dài, để bán khống hoặc cũng có thể phục vụ chiến lược ngăn ngừa rủi ro.

2. Quỹ ETF hoạt động như thế nào?

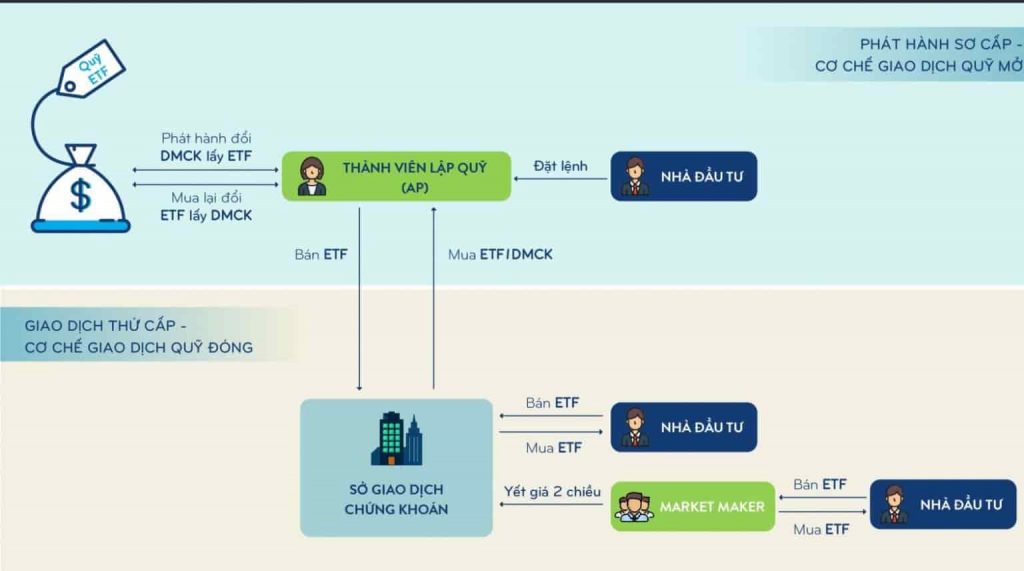

Cơ chế hoạt động của quỹ ETF

Sẽ có 3 thành phần tham gia vào quá trình hoạt động của quỹ ETF:

- ETFs: Các quỹ ETF trên thị trường

- APs (Authorized Participant – AP): những Nhà tạo lập thị trường. Những AP này là những nhà đầu tư lớn, tại Việt Nam quy định là trên 1 tỷ đồng, giao dịch trực tiếp với công ty quản lý quỹ và thị trường, nhằm tìm kiếm cơ hội chênh lệch giá, mà không chịu rủi ro (Arbitrage).

- Thị trường chứng khoán

Nếu bạn là một nhà đầu tư cá nhân, bạn có thể mua chứng chỉ quỹ (CCQ) ETF qua 2 cách:

- Mua thông qua nhà tạo lập thị trường (thị trường sơ cấp)

- Mua trực tiếp trên sàn giao dịch (thị trường thứ cấp): Các chứng chỉ quỹ ETF đều được niêm yết trên sàn chứng khoán, bạn có thể giao dịch chứng chỉ quỹ như một mã chứng khoán thông thường.

Vì quỹ ETF mô phỏng một chỉ số, nên quỹ ETF sẽ mua số lượng cổ phiếu để đảm bảo diễn biến của chứng chỉ quỹ sẽ theo sát chỉ số mô phỏng. Nên quỹ ETF sẽ mua cùng 1 tỷ trọng so với chỉ số.

Ví dụ: Nếu Cổ phiếu VIC (Tập đoàn VINGROUP) chiếm 10% tỷ trọng trong rổ VN30 thì Quỹ VFMVN30 ETF cũng sẽ đảm bảo tỷ trọng cổ phiếu VIC trong danh mục của mình là 10%.

Do đó, chứng chỉ quỹ trên thị trường chứng khoán sẽ có giá trị gần với tài sản ròng NAV (Net Asset Value) trong phiên giao dịch.

Nếu có sự sai khác xảy ra đủ độ lớn (thương là hơn chi phí giao dịch và các chi phí khác), thì sẽ sinh ra loại giao dịch kinh doanh chênh lệch giá (arbitrage). Nên giá chứng chỉ quỹ sẽ cùng song hành (cùng tiến hoặc lùi) so với giá trị tài sàn ròng NAV/CCQ.

Đối với hình thức mua thông qua AP: Không bán lẻ chứng chỉ quỹ, chỉ mua bán theo lô lớn, nên miễn bạn đủ tiền mua 1 lô tầm 100.000 đơn vị CCQ ETF thì có thể mua được. Nên mua kiểu bán buôn, lô lớn sẽ phù hợp với nhà đầu tư tổ chức.

Sau khi mua các lô đơn vị quỹ, nhà đầu tư thường chia nhỏ lô đơn vị ra thành các chứng chỉ quỹ và bán trên thị thứ cấp (sàn giao dịch). Nhờ vậy đông đảo nhà đầu tư có thể mua các chứng chỉ quỹ riêng lẻ thay vì phải mua lô như thị trường thứ cấp. Những nhà đầu tư cá nhân vốn ít thì mua ở trên sàn như mua cổ phiếu.

Khi nhà đầu tư muốn bán CCQ ETF thì họ có thể bán giống với điều kiện mua. Có thể bán trực tiếp trên sàn (CCQ riêng lẻ) – thị trường thứ cấp, hoặc bán thành lô ngược lại cho quỹ ETF – thị trường sơ cấp.

3. Ưu điểm và cơ hội đầu tư quỹ ETFs

- Các quỹ ETFs được phân chia thành nhiều loại theo lớp tài sản để có thể lựa chọn phù hợp với nhà đầu tư và danh mục đầu tư. ETF đầu tư vào cổ phiếu chiếm đến hơn 80% tổng số các loại ETFs đang có mặt trên thế giới.

- ETFs là loại tài sản có tính thanh khoản cao hơn cổ phiếu và các tài sản khác đến từ đặc điểm giao dịch: (1) từ chính giao dịch ETF trên sàn thứ cấp và (2) từ giao dịch tài sản cơ sở với chính nhà phát hành ETF. Sự kết hợp của 2 đặc điểm trên giúp cho ETF thường xuyên tạo ra cơ hội đầu tư chênh lệch giá cho nhà đầu tư và đầu cơ.

- Ưu đãi thuế: Do ETF giao dịch theo rổ tài sản, nhà quản lý quỹ không phải bán một loại cổ phiếu đơn lẻ nào, vì vậy không tạo ra lợi tức từ đầu tư nên sẽ chịu ít hơn thuế lợi tức. Các nhà đầu tư có thể kiểm soát thời điểm trả thuế trên thặng dư vốn tốt hơn.

- Chi phí thấp: Chi phí hoạt động của ETFs thấp hơn nhiều so với các quỹ đầu tư (0,51% và 0,79%, theo Morningstar Direct), sẽ giúp nhà đầu tư tiết kiệm chi phí hơn so với đầu tư vào quỹ thông thường. Tuy nhiên, trader vẫn phải mất một khoản phí giao dịch chứng khoán nho nhỏ.

- Mua và bán vào bất kỳ thời điểm nào trong ngày: ETFs được giao dịch suốt thời gian giao dịch như các loại cổ phiếu khác, không như các quỹ khác chỉ được giao dịch một lần sau ngày giao dịch sau khi đã xác định được giá đóng cửa cổ phiếu.

- Lệnh giao dịch: Chứng chỉ quỹ ETF được giao dịch như cổ phiếu nên các nhà đầu tư có thể đặt nhiều lệnh khác nhau như lệnh giới hạn, lệnh cắt lỗ, lệnh giao dịch ký quỹ.

- Rủi ro thấp: Quỹ đầu tư ETF có mức độ rủi ro, hệ số beta thấp hơn do việc đầu tư trên nhiều tài sản tài chính khác nhau ít rủi ro hơn việc đầu tư vào một công ty duy nhất.

- Tính đa dạng: Vì quỹ ETF mô phỏng nhiều loại tài sản tài chính khác nhau, nên chúng có khả năng đa dạng hóa danh mục đầu tư của trader.

- Tính minh bạch. Danh mục của ETFs được công bố hằng ngày, khác với tính chất “bí mật” của các quỹ khác khi chỉ công bố vào cuối quý. Nhờ đó, nhà đầu tư dễ dàng biết mình đang sở hữu loại tài sản gì vào bất cứ lúc nào.

- Đòn bẩy: Khi giao dịch ETFs đối với CFD, trader có thể sử dụng đòn bẩy để thực hiện khối lượng giao dịch lớn với mức ký quỹ nhỏ, và khuếch đại lợi nhuận cũng như thua lỗ.

4. Rủi ro từ quỹ đầu tư ETFs

Dù có nhiều ưu điểm, nhưng quỹ ETFs cũng có một số rủi ro mà nhà đầu tư cần chú ý khi quyết định đầu tư.

Rủi ro lớn nhất của quỹ ETFs chính là rủi ro thị trường, bởi ETF gắn chặt với rổ tài sản cơ sở đầu tư và sẽ biến động cùng chiều với thị trường.

Rủi ro thứ hai lại xuất phát từ lợi thế của loại quỹ này chính là sự đa dạng. Trên thế giới hiện nay có đến 1.500 ETFs đang hoạt động. Chính vì quá nhiều ETFs, nên nhà đầu tư thường bị choáng ngợp và khó khăn trong việc chọn lựa quỹ đầu tư nào phù hợp.

Rủi ro thứ ba là rủi ro giao dịch (tính kém thánh toán): Giá ETF giao dịch dựa trên cung cầu, do vậy những ETFs có thanh khoản lớn, thì chi phí giao dịch (spread) thấp và ngược lại những ETFs ít thanh khoản sẽ có spread cao, có thể từ 2- 4%, nên sẽ làm giảm lợi nhuận khoản đầu tư hoặc làm tăng chi phí đầu tư khi giao dịch ETFs.

Rủi ro về chênh lệch giá: Dù phần lớn ETFs đều mô phỏng theo một chỉ số nào đó và giao dịch gần với giá trị tài sản ròng. Nhưng đôi lúc, giá ETF không bám được chỉ số này gây ra những chênh lệch về giá.

Cuối cùng, quỹ ETF cũng chịu rủi ro tỷ giá khi chứng chỉ quỹ được niêm yết ở thị trường khác so với tài sản cơ sở. Trường hợp xảy ra khi chứng chỉ ETF được giao dịch ở thị trường nước ngoài, trong khi tài sản cơ sở ở thị trường trong nước. Vì vậy, nếu đồng nội tệ bị mất giá so với ngoại tệ, giá trị tài sản ròng của ETF sẽ giảm và nhà đầu tư phải gánh chịu mức thua lỗ này.

5. Top 10 chứng chỉ quỹ ETF đáng đầu tư nhất

Dưới đây là danh sách các quỹ ETFs có khả năng tăng trưởng lớn và được các nhà phân tích khuyên là đáng đầu tư nhất. Các quỹ này từ nhiều lĩnh vực công nghiệp khác nhau như tài chính, sức khỏe, năng lượng, kỹ thuật hàng không và an ninh:

1. SPDR S&P 500 ETF (mã: SPY)

Giải thích một cách đơn giản nhất, quỹ mang tính biểu tượng này là một trong những quỹ ETF tốt nhất vì đây là một trong những cách dễ dàng nhất và tiết kiệm chi phí nhất để thâm nhập vào thị trường chứng khoán Hoa Kỳ.

2. iShares Russell 1000 ETF Growth (IWF)

Nếu bạn muốn có thêm một chút tiềm năng tăng giá trong chiến lược đầu tư của mình, một bước đơn giản là chuyển danh mục đầu tư của bạn sang những cổ phiếu đang có lợi nhuận và doanh số tăng nhanh hơn so với các cổ phiếu cùng ngành thay vì chỉ đơn giản là di chuyển theo số đông.

3. Vanguard Value ETF (VTV)

4. Schwab U.S. Dividend Equity ETF (SCHD)

Chứng chỉ quỹ này phù hợp với nhiều nhà đầu tư đang tìm kiếm các khoản đầu tư có giá trị ổn định là tìm kiếm các công ty có cam kết chia sẻ dòng tiền ổn định của họ với các nhà đầu tư trong dài hạn.

5. iShares Edge MSCI Minimum Volatility USA ETF (USMV)

ETF này được đánh giá theo chỉ số MSCI của các chứng khoán Hoa Kỳ ít biến động – có nghĩa là nó tìm kiếm các cổ phiếu có thể tăng chậm hơn một chút khi thị trường tăng cao nhưng giảm ít hơn rất nhiều trong thời điểm gặp khó khăn.

6. Vanguard FTSE Developed Markets ETF (VEA)

10. SPDR Gold Shares (GLD)

Một số nhà đầu tư vẫn quan tâm đến các khoản đầu tư trú ẩn an toàn vào năm 2020. Đó là những gì GLD cung cấp với một khoản đầu tư trao đổi bao gồm hoàn toàn bằng vàng thỏi có hiệu suất được đánh giá theo kim loại quý.

Kết luận

Các quỹ ETFs đã mua ròng gần 230 triệu USD trên Thị trường chứng khoán Việt Nam, tương ứng 5.300 tỷ đồng trên tổng số 7.000 tỷ đồng mua ròng của khối ngoại trong năm 2019.

Ngoài 2 quỹ ETF lớn nhất và tác động mạnh nhất tới thị trường là VFMVN30 ETF FTSE Vietnam ETF, tháng 11 năm 2019 HoSE (Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh) đã chính thức công bố 3 bộ chỉ số VN Diamond Index, VNFin Lead, VNFin Select hướng đến các cổ phiếu Bluechips đã/sắp hết room ngoại và là tiền đề cho sự ra đời của các quỹ ETFs mới.

Điều này cho thấy thị trường chứng khoán Việt Nam vẫn là điểm hấp dẫn dòng vốn quốc tế trong bối cảnh thị trường quốc tế đầy biến động như hiện nay. Hy vọng qua bài viết này bạn đọc có cái nhìn tổng quát về quỹ ETF cũng như có thêm cho mình một kênh đầu tư hiệu quả.

Tổng hợp bởi Vnrebates

Theo investopedia, money