Nhà đầu tư tham gia trên Thị trường chứng khoán với mục đích duy nhất là kiếm tiền, tuy nhiên trước khi kiếm tiền, cần phải biết quản lý chúng.

Nhà đầu tư kiếm được tiền trên thị trường đã khó nhưng giữ được tiền còn khó hơn, tiền chỉ được coi là của mình sau khi nó đã được rút ra khỏi tài khoản chứng khoán.

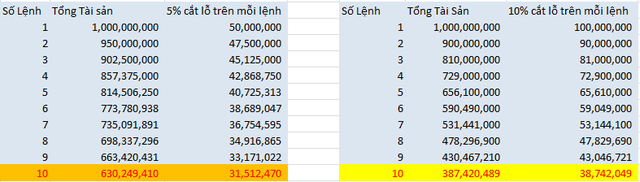

Giả sử một nhà đầu tư cá nhân có 1 tỷ đồng đầu tư trên thị trường chứng khoán, trong mỗi lệnh mua bán đều có mức “cắt lỗ” và luôn tuân theo kỷ luật, thì trong một năm với 10 lệnh mua/bán, chưa kể phí giao dịch và đòn bẩy tài chính, có thể thấy thiệt hại như sau:

Như vậy, với 1 tỷ đồng đầu tư đầu năm, sau 10 lần vào lệnh sai và thua lỗ, với mức cắt lỗ 5% trên mỗi lệnh thì vốn còn lại của nhà đầu tư này cũng chỉ còn hơn 630 triệu đồng (thua lỗ hơn 37%), còn nếu mức cắt lỗ là 10% trên mỗi lệnh, thì vốn đầu tư chỉ còn 387 triệu (thua lỗ hơn 61%). Thực tế trên thị trường có nhiều cổ phiếu có những đợt giảm sàn liên tục làm cho nhà đầu tư không thể bán cũng như “thoát hàng”, thiệt hại là rất lớn, chọn cổ phiếu đã khó, kiếm tiền từ cổ phiếu đó còn khó hơn.

Về lại điểm hòa vốn

Sau khi đã “Cắt lỗ”, tâm lý chung thường tìm một số cổ phiếu khác tăng mạnh để bù vào số tiền vừa mất, tuy nhiên, những quyết định nhất thời, mang tính nóng vội thường gây ra thua lỗ nặng nề hơn. Điều này là hoàn toàn bình thường, tâm lý muốn “gỡ gạc” là điều dễ hiểu, nhưng để lấy lại vốn nếu bạn đã mất một tỷ lệ % do cắt lỗ, có thể tham khảo minh họa dưới đây.

Khi gặp thua lỗ 10%, để hòa lại vốn, nhà đầu tư phải kiếm được cổ phiếu cho sinh lợi 11%. Nếu % thua lỗ đến 20%, để lấy lại được vốn liếng ban đầu thì bạn phải kiếm được cổ phiếu đạt tăng trưởng 25%….; Và cứ thế, áp lực càng tăng dần. Nếu bạn đã thua lỗ đến 90% thì để thu hồi lại được vốn bỏ ra ban đầu, bạn phải kiếm được khoản đầu tư mang lại lợi nhuận lên đến 900%.

Ví dụ, một nhà đầu tư mua 10.000 cổ phiếu HAG ở giá 9.000 đồng/ cổ phiếu, khi cổ phiếu về tài khoản thì HAG chỉ có giá 8.200 đồng/ cổ phiếu và đã chạm mức cắt lỗ 10%, để bù đắp phần lỗ này, nhà đầu tư phải có lợi nhuận từ cổ phiếu khác là 11%, hay có thể hiểu đơn giản là chuyển sang mua cổ phiếu khác, giả sử là SCR mua ở vùng giá 8.100 đồng/ cổ phiếu và chốt lời cổ phiếu SCR ở vùng giá 9.200 đồng/cổ phiếu để bù đắp phần lỗ trước đó. Năm 2015, thị trường chứng khoán chứng kiến nhiều cổ phiếu rớt giá mạnh như JVC, OGC, HAG, GAS, PVD, PVC, PVS…thì cơ hội kiếm được những cổ phiếu sinh lợi cao để về được điểm hòa vốn là khá khó khăn.

Nguyên tắc tỷ lệ 1:3 các quỹ đầu tư hay dùng

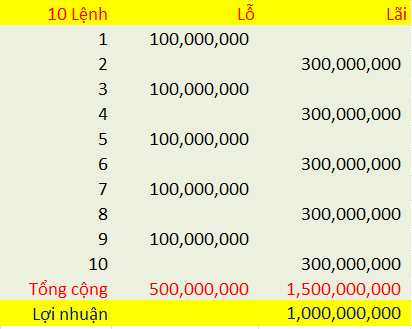

Thị trường có 3 hướng chính: Lên, xuống và đi ngang. Nhà đầu tư luôn kì vọng mình có 2/3 là từ hòa đến thắng, còn 1/3 là thua lỗ, nhưng thực tế thường ngược lại. Vậy để có lợi nhuận, điều đơn giản là số lần vào lệnh có lãi phải nhiều hơn số lần vào lệnh bị lỗ, cụ thể nếu bạn đặt cắt lỗ là 10% (mỗi lệnh, ở đây giả sử là 100 triệu của 1 tỷ) thì điểm chốt lời ít ra cũng lớn hơn 100 triệu. Tỷ lệ thường sử dụng là 1:3, các nhà quản lý quỹ đầu cơ (Hedge Fund) thường dùng với tỷ lệ lớn hơn, như nhà quản lý quỹ đầu cơ huyền thoại Paul Tudor Jones đặt tỷ lệ lỗ/ lãi ( Risk/ Reward) 1:5 trên mỗi lệnh giao dịch.

Ví dụ với mỗi lần vào lệnh, áp dụng tỷ lệ lãi /lỗ là 1:3 trong các lần giao dịch, ta sẽ thấy kết quả sau:

Như vậy, có thể thấy rằng, với 5 lệnh thua và 5 lệnh thắng, tỷ lệ là 50/50 nhưng áp dụng tỷ lệ lãi /lỗ là 1:3 thì bạn vẫn có số lợi nhuận là 1 tỷ đồng, đây là phương pháp mang tính bảo toàn vốn cho nhà đầu tư cá nhân.

Công việc đầu tư chứng khoán, giao dịch cổ phiếu cũng như việc kinh doanh, nếu không có những quy tắc để quản lý tiền bạc thì việc mất tiền trên thị trường là điều dễ hiểu. Việc không có cái nhìn dài hạn về đầu tư, không có kiến thức, kinh nghiệm và luôn tìm kiếm sự may rủi thì sẽ nhìn thị trường giống như một kiểu “cờ bạc”. Quy tắc quản lý vốn không chỉ bảo vệ tiền trong giao dịch trên thị trường để tìm kiếm lợi nhuận của nhà đầu tư, mà nó sẽ giúp cho nhà đầu tư tồn tại trên thị trường trong thời gian dài.